原创(电子烟市场分析报告)电子烟市场趋势如何,

雾化烟

一. 市场规模

1 全球市场——高速增长,集中度高,市场需要持续教育

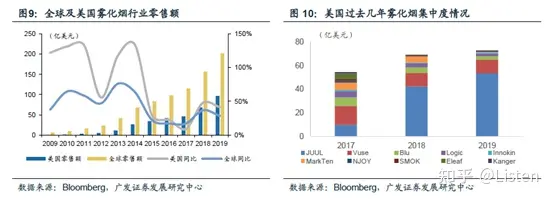

目前全球雾化烟市场处于稳健成长期。2015-2019年CAGR为25%,2019年市场规模近202亿美元。20年受疫情影响,全球雾化电子烟销量增速下滑,预计21年恢复平稳增长,主要系需求端雾化电子烟减害需求和年轻群体娱乐需求持续释放,供给端全球烟草公司积极布局电子烟产品,以及各国建立主动控烟目标等。

美国目前是最成熟的电子烟市场。2019年美国电子雾化烟市场规模已经达到96.5亿美元,占全球电子雾化烟市场份额的48%,市场空间广阔。此外,美国电子雾化烟市场2019年增速41%,明显高于全球电子雾化烟市场增速。从市场格局来看,美国市场JUUL产品迅速上量,英美烟草份额逐步提升,预判21年市场集中度将进一步提升,主要由于美国新型烟草准入门槛提高。

2 国内市场——集中度较高,网络禁止后清出小品牌

前期,国内雾化电子烟高增。中国雾化烟从2019年开始快速成长,而且集中度较高。

国内电子雾化烟成长迅速,原因主要有:其一,新型烟草自然需求旺盛: 新型烟草自然需求旺盛:一方面电子烟具备减害效果,而且雾化烟价格较为亲民,可转化传统烟民;另一方面电子烟在年轻群体中培育消费习惯;其二,国内强势品牌开始引领:前期JUUL的产品&营销优势带来快速增长,带来行业标杆效应,2018年国内各品牌纷纷效仿,2019年RLX成为国内电子烟龙头并于2020年底向美国证监会递交招股书;其三,资本纷纷入局行业:电子烟成瘾性决定该商业模式较高利润率和复购率,吸引国内资本入局行业,助力电子烟企业扩张。

国内电子烟集中度高,原因主要有:一方面,小品牌受网络营销禁止影响加速出清;另一方面,悦刻前期营销渗透消费者心智,20年开始加速线下渠道拓展。20年Q3悦刻的消费者心智占有率超过86%,Q4也占到70%+。

According to the CIC Report, the e-vapor market in China amounted to US$1.5 billion in 2019 by retail sales value, and is expected to reach US$11.3 billion in 2023, representing a CAGR of 65.9% during this period. Chinas e-vapor market is currently dominated by closed-system products, which accounted for 74.1% of the e-vapor market in 2019 by retail sales value, according to the CIC Report. The closed-system segment is expected to represent 97.1% of the e-vapor market by retail sales value in 2023. With approximately 286.7 million adult combustible tobacco product users in China in 2019, China is the largest potential market for e-vapor products, according to the CIC Report.

二. 国内市场竞争格局

1 快速扩张,补贴加速

2021年初悦刻上市,根据招股书,截至2020年9月底,悦刻共开专卖店5000家以上,网售禁令后快速布局线下,实现高增并提升集中度。2021年初以来,内销电子烟龙头纷纷提出加速开店计划和高额补贴政策。举例而言:

柚子:根据蓝洞新消费,柚子1月提出,2021年计划投入6亿元补贴,计划开10000家门店,3月又提出,根据不同城市和类型店面,单店最高补贴118万元。

唯它:根据蓝洞新消费,唯它1月提出,给以地区首家专卖店最高31.69万元补贴,给以普通专卖店最高19.6万元补贴,补贴包括装修、房租、产品套装、开业礼包。

雪加:根据蓝洞新消费,雪加3月提出,3月起向其代理商发放价值数亿元股票,深度鼓励代理商开店,计划21年底专卖店突破10000家。

魔笛:根据蓝洞新消费,魔笛2月提出,2021年计划投入10亿元补贴,计划开10000家门店,其中政策A最高补贴近10万元,主要是店装、房租、运费。

铂德:根据蓝洞新消费,铂德2月提出,单店最高补贴66万元,主要包括租金、装修、开店、销售补贴。

除此之外还有非我、极感、龙舞、VAZO等,纷纷提出高额补贴与千家以上开店计划。

思考:一方面积极拓展市场,做好市场教育工作,高速增长趋势的深度挖掘,圈地跑马阶段;另一方面,为未来中烟入局铺垫合作壁垒,能不能合作和如何合作都依赖于大量的渠道布局的议价资本

2 市场抢占加速,催生非理性价格战

当前,价格战效果未必立竿见影,其一,各家低价产品还都在试水阶段,根据格物消费,品牌商的低价新产品往往推出非畅销的口味,而且通常用成本较低的棉芯替代陶瓷芯,以防对传统产品需求的挤压,但棉芯+非畅销口味,可能会使抢份额的实际效果相对较弱。其二,部分品牌过去终端控价不够严格,导致传统产品加盟商给消费者的折扣较多,因此低价产品对部分地区可能吸引力不足。其三,低价产品虽然可能通过成本的同步降低维持毛利率,但对于经销商来讲,单价和收入的降低会导致均摊的费用上升,仍然有一定的盈利压力。

未来短期,价格战是供给大幅扩张阶段,不可避免的行业现象,而且根据低价通配烟弹的畅销程度,低价的确可以扩大品牌商的目标市场,从而实现份额的快速提升。而价格战的具体形式还有待进一步探索。

未来长期,我们判断,其一,价格战挤出资金与成本受限的小厂,使行业格局好转,电子烟生产端与采购端具备规模效应,拥有先发优势和规模积累的企业,有望获得成本领先优势,从而更易在价格战中胜出。其二,未来可能高价与低价产品共同存在,面对不同目标市场,低价产品主要面对过去通配烟弹覆盖的下沉市场。其三,价格战的本质是供应链主导权不在品牌商手中,若品牌商与制造商合作下,制造商龙头可研发出产品力大幅升级的产品(例如2017年的JUUL),则有望跳出价格战,实现份额快速提升。

若新政落地后,其一,可能需领取专卖许可证才可合法销售,预计各品牌渠道扩张速度将大幅下降,供给端增速有望稳定;其二,价格战可能动力不足,供给控制,且降价意味着未成年人有更多购买电子烟的意愿和可能性,也与监管目的背道而驰;其三,渠道的多元化也可能受限,未来对合法渠道的要求将更加严格,其四,有可能电子烟由中烟渠道专卖,品牌商可能会失去主动权;其五,其他控制行业增速的规定也有可能落地,例如限制电子烟上游尼古丁等。

3 品类市场向低龄或新代际人群渗透率较高

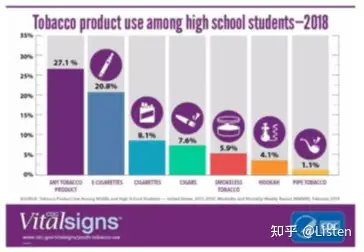

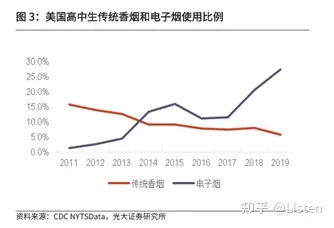

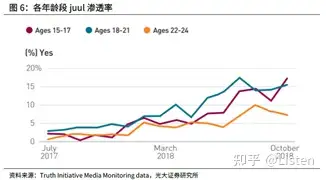

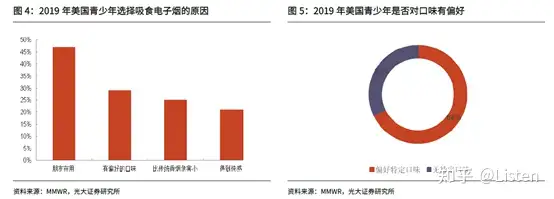

美国青少年吸食电子烟人数从2014 年开始快速增长,VUSE、BLU、JUUL 等头部品牌起到重要作用。首先,电子烟具备成瘾性,其次,美国青少年本身具有一定的吸烟基础,早在2011 年传统香烟吸食渗透率便有15.8%。2014 年雷诺美国发布VUSE,短短一年时间,于2015 年成为行业第一,市场份额超过原有龙头blu 达到35.7%,成为进一步拉升青少年吸烟渗透率的重要原因。2016 年之后JUUL 进一步“推波助澜”,让电子烟在青少年的渗透达到新高度,2019 年已有500 万名青少年吸食过电子烟。

这也是美国和英国对电子烟口味禁令和年龄限制的主要原因。不过从这一数据可以清晰看到,电子烟吸食人群向新代际人群进行拓展具有先天优势,区别于卷烟的新型模式和不同的口味选择构成了新的消费趋势。青年吸食电子烟的前三理由是:朋友吸食、有独特口味和危害性更小,可以看到电子烟作为新代际的社交货币属性和香烟内容物的创新手段是受到了整个低龄市场高度认可的,青年阶段的渗透率也持续攀升,电子烟市场未来发展持续看好。

三. 市场监管环境

1 国际监管情况

美国作为烟草级监管的代表,有严格的PMTA 审核制度。电子烟作为烟草,和传统烟草一并纳入监管,征收较高的烟草税,营销、包装、减害测试由FDA 统一监管。同时与传统烟一样要遵循PMTA 审核制度。

英国对电子烟态度开放且监管完善,政策层面定义为药品级,但允许消费品级产品销售。英国虽规定电子烟作为药品监管,产品申请需经过严格的资质审核,并征收5%的减害产品税率,但目前暂未有产品通过药品级审核。市场上普遍使用的是具有消费品属性的产品,征收20%的增值税,不禁口味,且政府对电子烟在舆论上以开放支持态度为主。

英美均强调资质审核,但在营销、税收、含量、年龄限制、口味等方面存在区别。

美国电子烟监管的总基调为打压态势、从口味、加税、提高年龄下限,这从其高门槛及严格的PMTA 审核制度可以看出。英国对电子烟呈现开放态度,即便将其定义为药品级监管,但在营销上的限制要弱于大部分欧盟国家,且没有口味禁令,更多地是强调电子烟的替烟效果。两国的差异主要源于各自市场呈现的特征存在区别,可总结为两点:1、电子烟是否显著吸引青少年;2、电子烟是否能有效转化传统烟民。

同时,全球各地对电子烟不同的定位导致监管力度和范围都有较大的不同。主流的监管思路是将电子烟分为三类:消费品级、烟草品级、药品级,监管力度依级递增。电子烟在全球范围内的兴起已不容忽视,对电子烟的监管也逐步提上日程,当前主要的监管思路是将电子烟分为消费品级、烟草级、药品级,从监管要求的力度上看,可大致理解为药品级>烟草级>消费品级。此外仍有部分国家监管定义暂不明确。其中英国(药品级/消费级)与美国(烟草级)的监管推进较快且完善,也为我们了解电子烟的监管思路提供范本。

2 国内监管情况

尽管当前国内政策尚未落地,但参考欧美,我们判断国内电子烟政策大致可能有四个重要方向:

1、 资质认证;

2、 限制口味;

3、 限制烟油含量或浓度;

4、 加征烟油税/尼古丁税。

我们判断电子烟行业虽然在法律及道德上存在较多质疑,但其本身也有作为替烟的作用,欧美各国也基本允许了电子烟行业的存在,因此国家彻底取缔电子烟概率不大,但是对产品及厂商或将开启严格的资质审核,毒理研究完善、技术力强的头部厂商及品牌有望成功上岸,享受资质壁垒。

此外,我们判断口味禁令在中国的影响弱于美国。相比于成年人,水果口味对年轻人的影响更大,成年人会更关注更其功效,如戒烟、便携性、无烟味等特征。

根据测算,我们认为当前中国青少年抽电子烟虽有苗头,但相比美国,中国市场仍以成年人为主,此外2018 年中国传统烟民结构中,男性/女性吸烟率为50.5%/2.1%,男女差异远远大于英美结构,也将一定程度上削弱口味禁令的影响。

征税20%对终端价格影响有限,50%或将明显影响终端消费。参考美国模式,从量税影响较少,当前主要考虑从价税,从价税可能会有两种情况:零售价的20%或者批发价的50%,我们假定在维持各个环节可观利润率的前提下,代工厂环节因为客观上存在竞争恶化,让利偏多。最终在20%零售税情况下,单枚烟弹终端价格可以能上涨3.5 元,当征收50%的批发税时,终端价格将上升10.5元,而50%批发税的征收必将会打断当前电子烟的高速增长。

但目前来看,市场监管政策对市场的影响性质和范围都处于高度不确定阶段,主要由于,其一,政策仍在公开征求意见当中,具体细则存在不确定性,品牌商还在持续渠道抢位。其二,政策落地后,生产端、销售端均有望向更加规范的方向发展,微商等灰色渠道的禁止将更加严格,店中店(如3C店内)等多元化形式可能也面临较大限制,专卖店尚有生存的可能。其三,未来存在加税可能,快速开店可加强规模效应,降低单位成本费用,减小税收带来的压力。不过未来随着政策逐渐落地,规定趋严,我们认为各品牌扩店速度有下降可能。

HNB

一. 市场规模

1 全球市场——政策宽松,发展加快

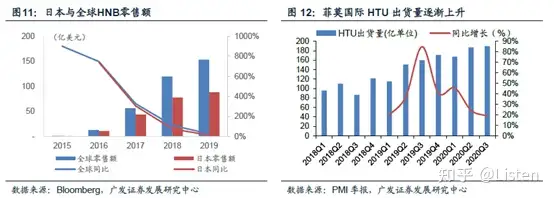

全球加热不燃烧烟草制品(HNB)市场仍有较高增速,主要因政策上HNB宽松而雾化烟严格,而欧洲拉美市场增速较高。美国市场有望放量。

格局来看,菲莫国际的IQOS产品/品牌/渠道领先,及时把握减害产品这一烟草行业的必然发展方向,于2016年设立“无烟未来”的转型目标,IQOS自2018年以来HTU产品出货量及全球市场份额占比逐步上升。

2 国内市场——中烟垄断,专利壁垒

中烟积极布局研发和产品升级。国内HNB的烟弹属于烟草专卖店,生产由中烟专营,不允许销售及进口。国内对烟弹销售尚未放开,主要因为中烟需绕开IQOS专利,而IQOS作为全球第一的龙头。中烟已在积极准备,投入技术研发、实现产品升级,甚至致力于改善IQOS存在的问题(加热片 易折断,出烟量不足等),形成一定积累。例如四川中烟的宽窄功夫、云南中烟的MC等,并已在海外试水销售。

预计HNB产业链仍存在投资机会,目前主要是短期内的估值提升。假使政策放开,HNB也需经过试点与渠道铺设,对于中烟HNB供应链企业,短期很难有明显的业绩兑现。但市场对于产业链标的成长空间预期较高,板块估值仍有提升机会。分产品看,烟弹建议关注相关标的华宝国际、集友股份、华宝股份;烟具建议关注相关标的思摩尔国际、劲嘉股份、顺灏股份等。